芒格进行商业分析和评估的“多元思维模型”

“你必须知道重要学科的重要理论,并经常使用它们——要全部都用上,而不是只用几种。大多数人都只使用学过的一个学科的思维模型,比如说经济学,试图用一种方法来解决所有问题。你知道谚语是怎么说的:‘在手里拿着铁锤的人看来,世界就像一颗钉子。’这是处理问题的一种笨办法。”

查理的投资方法和大多数投资者所用的较为粗陋的系统完全不同。查理不会对一家公司的财务信息进行肤浅的独立评估,而是对他打算要投资的公司的内部经营状况及其所处的、更大的整体“生态系统”作出全面的分析。他将他用来作出这种评估的工具称为“多元思维模型”。他在几篇讲稿(尤其是第二、第三和第四讲)中详细地讨论了这些模型,它们是一个收集和处理信息、并依照信息行动的框架。它们借用并完美地糅合了许多来自各个传统学科的分析工具、方法和公式,这些学科包括历史学、心理学、生理学、数学、工程学、生物学、物理学、化学、统计学、经济学等。查理采用“生态”投资分析法的无懈可击的理由是:几乎每个系统都受到多种因素的影响,所以若要理解这样的系统,就必须熟练地运用来自不同学科的多元思维模式。正如约翰·缪尔谈到自然界万物相互联系的现象时所说的:“如果我们试图理解一样看似独立存在的东西,我们将会发现它和宇宙间的其他一切都有联系。”

思维模型的复式框架

简单是长期努力工作的结果,而不是起点。

——弗里德里克·迈特兰德

长久以来,我坚信存在某个系统——几乎所有聪明人都能掌握的系统,它比绝大多数人用的系统管用。你需要的是在你的头脑里形成一种思维模型的复式框架。有了那个系统之后,你就能逐渐提高对事物的认识。

然而,我这种特殊的方法似乎很少得到认可,甚至对那些非常有才能的人来说也是如此。人们要是觉得一件事情“太难”,往往就会放弃去做它。

——查理·芒格

愿意改变想法

当面临要么改变想法、要么证明无需这么做的选择时,绝大多数人都会忙于寻找证据。

——约翰·肯尼斯·加尔布雷思

查理养成了一种异常罕见的性格——愿意甚至渴望去证实和承认他自己的错误,并从中吸取教训。他曾经说:“如果说伯克希尔取得了不错的发展,那主要是因为沃伦和我非常善于破坏我们自己最爱的观念。哪年你没有破坏一个你最爱的观念,那么你这年就白过了。”

查理喜欢把人们的观念和方法比喻为“工具”。“如果有了更好的工具(观念或方法),那还有什么比用它来取代你较为没用的旧工具更好的呢?沃伦和我常常这么做,但大多数人会像加尔布雷思说的那样,永远不舍得他们那些较为没用的旧工具。”

以愿意改变自己的想法而闻名的托马斯·阿尔法·爱迪生(1847——1931)坚持不懈地尝试了“一万种失败的方法”,最终成功地发明了电灯泡。

查理试图发现与他的每个投资项目相关的宇宙,他所用的方法是牢牢地掌握全部——或者至少大部分——候选待投资公司内部及外部环境相关的因素。只要得到正确的收集和组织,他的多元思维模型(据他估计,大概有100种)便能提供一个背景或者框架,使他具有看清生活本质和目标的非凡洞察力。我们在本章中更想指出的是,他的模型提供的分析结构使他能把纷繁复杂的投资问题简化为一些清楚的基本要素。这些模型中最重要的例子包括工程学的冗余备份模型,数学的复利模型,物理学和化学的临界点、倾覆力矩、自我催化模型,生物学的现代达尔文综合模型,以及心理学的认知误判模型。

这种广谱分析法能够让人更好地理解许多和候选投资公司相关的因素是怎样相互影响、相互联系的。有时候,这种理解会揭示出更隐秘的情况,也就是会产生“波浪效应”或者“溢出效应”。在其他时候,这些因素联合起来可能会创造出或好或坏的巨大“lollapalooza效应”。通过应用这个框架,查理得到了与绝大多数投资者不同的投资分析方法。他的方法接受了投资问题本质上非常复杂的现实,他不知疲倦地对投资问题进行科学的探讨,而不是传统的“调查”,他为它们进行充分的准备和广泛的研究。

查理在进行投资评估时采用的“重要学科的重要理论”方法在商业世界中肯定是独一无二的,因为这种方法是他原创的。查理找不到现成的方法来解决这个任务,所以他费劲地自创了大部分通过自学得来的系统。说他“自学”并非夸大其辞,他曾经说:“直到今天,我从来没在任何地方上过任何化学、经济学、心理学或者商学的课程。”然而这些学科——特别是心理学——却构成了他的系统赖以立足的基础。

正是这种通过惊人的才智、耐心和数十年的相关经验支撑起来的这种标志性方法,使得查理成为备受巴菲特看重的商业模式识别大师。他就像一名国际象棋特级大师,通过逻辑、本能和直觉决定最具前景的投资“棋步”,同时又给人一种幻觉,似乎他的洞察力是轻易得来的。但请别弄错了:这种“简单”唯有在到达理解的漫长旅途的终点——而非起点——才会到来。他独到的眼光得来不易:那是他毕生钻研人类行为模式、商业系统和许多其他科学学科的产物。

查理认为未雨绸缪、富有耐心、律己严厉和不偏不倚是最基本的指导原则。不管周围的人怎么想,不管自己的情绪有什么波动,他永不背离这些原则,尽管许多人都认为“做人要懂得随机应变”。这些原则若是得到坚定不移的遵守,便能产生最著名的芒格特征之一:不要非常频繁地进行买卖。和巴菲特相同,芒格认为,只要几次决定便能造就成功的投资生涯。所以当查理喜欢一家企业的时候,他会下非常大的赌注,而且通常会长时间地持有该企业的股票(参见第一章中的《查理·芒格的合伙公司的投资业绩》)。查理称之为“坐等投资法”,并点明这种方法的好处:“你付给交易员的费用更少,听到的废话也更少,如果这种方法生效,税务系统每年会给你1%——3%的额外回报。”在他看来,只要购买三家公司的股票就足够了。所以呢,查理愿意将大比例的资金投给个别“受关注”的机会。没有哪家华尔街机构、哪个理财顾问或者哪个开放式基金的经理会作出这样的宣言!

接受现实

恐怕事情就是这样的。假如有20种相互影响的因素,那么你必须学会处理这种错综复杂的关系——因为世界就是这样的。但如果你能像达尔文那样,带着好奇的毅力,循序渐进地去做,那么你就不会觉得这是艰巨的任务。你将会惊讶地发现自己完全能够胜任。

——查理·芒格

也许所有教育最有价值的结果是,当你不得不完成一件事情的时候,不管你是否喜欢它,你都有能力去完成这项必须的任务。这是每个人应该学的第一课,然而,无论一个人多早接受教育,这可能是他彻底学到的最后一课。

——托马斯·亨利·赫胥黎,自称是达尔文的信徒或“门下走狗”

《耐心的农夫》(Patience Escalier)

1888年,梵高。

耐心:

“不厌倦等待地等待”的艺术

“你看那些对冲基金——你认为他们能够等待吗?他们不知道怎么等待!在我个人的投资组合里,我曾经一连几年就只持有1000万到1200万的国债或地方债,然后不去动它们,只是一直等待、等待……

“正如杰西·利弗莫尔说过的:‘赚大钱的诀窍不在于买进卖出……而在于等待。’”

既然查理取得了成功,而且也得到巴菲特的称赞,为什么其他人并没有更多地使用他的投资技巧呢?也许答案是这样的:对大多数人来说,查理的跨学科方法真的太难了。此外,很少投资者能够做到像查理那样,宁愿显得愚蠢,也不愿随“大流”。查理坚持不偏不倚的客观态度,他能够冷静地逆流行观点的潮流而上,一般投资者很少拥有这种素质。尽管这种行为往往会显得固执或反叛,但查理的为人决不是这样的。查理只是相信他自己的判断,即使那与大多数人的看法相左。很少有人看得出查理这种“独狼”性格是他在投资界取得优异业绩的原因。但实际上,性格主要是天生的,一个人如果没有这种性格,那么他再怎么努力,再怎么聪明,阅历再丰富,也未必能够成为像查理·芒格这么伟大的投资家。我们在本书其他的篇章中将会看到,先天的性格也是查理成功的决定性因素之一。

在2004年的伯克希尔·哈撒韦年会上,有个年轻的股东问巴菲特怎样才能在生活中取得成功。巴菲特分享了他的想法之后,查理插话说:“别吸毒。别乱穿马路。避免染上艾滋病。”许多人以为他这个貌似调侃的回答只是一句玩笑话而已(这句话确实很幽默),但实际上它如实反映了查理在生活中避免麻烦的普遍观点和他在投资中避免失误的特殊方法。

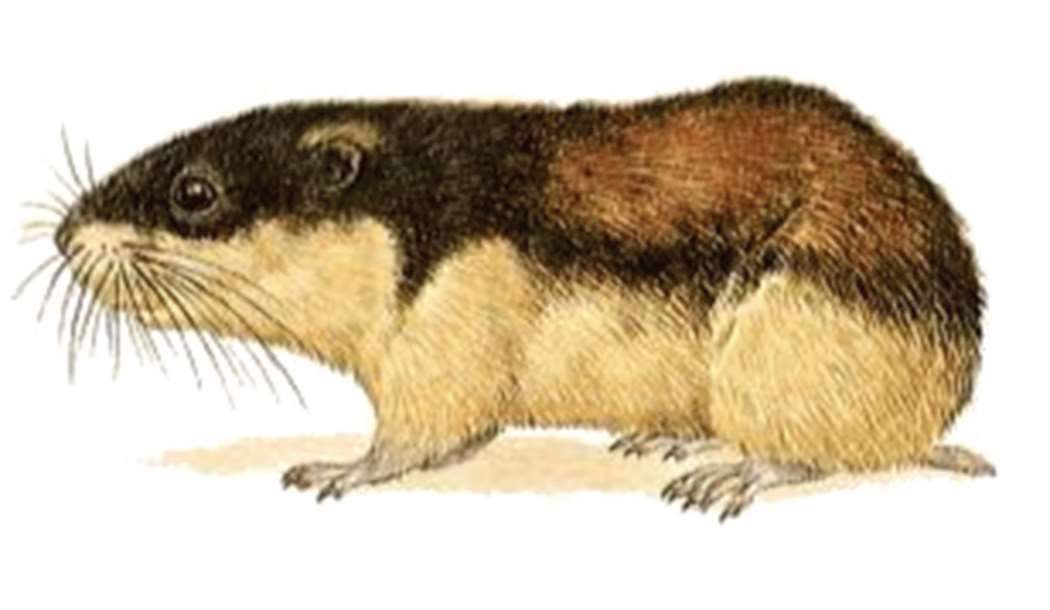

旅鼠

菲尔·费舍尔的影响

“如果某个吸引我的人同意我的观点,我就会很高兴,所以我对菲尔·费舍尔有很多美好的回忆。”

菲利浦·费舍尔(1907-2004),《怎样选择成长股》和许多其他书的作者,他在1931年开始他的投资生涯。和本杰明·格拉汉姆一样,他毕生取得的成绩让人印象深刻,但费舍尔采用的是一种十分不同的方法。格拉汉姆通常投资价格低廉的“烟屁股”(当然,他对政府职员保险公司的投资是著名的例外),费舍尔则偏好购买那些能够“增长、增长再增长”的高品质公司的股票。

查理一般会先注意应该避免什么,也就是说,先弄清楚应该别做什么事情,然后才会考虑接下来要采取的行动。“我只想知道我将来会死在什么地方,这样我就可以永远不去那里啦。”这是查理很喜欢的一句妙语。无论是在生活中,还是在生意场上,查理避开了“棋盘”上那些无益的部分,把更多的时间和精力用在有利可图的区域,从而获得了巨大的收益。查理努力将各种复杂的情况简化为一些最基本、最客观的因素。然而,在追求理性和简单的时候,查理也小心翼翼地避免他所说的“物理学妒忌”,就是人类那种将非常复杂的系统(比如说经济系统)简化为几道牛顿式普遍公式的倾向。他坚定地拥护阿尔伯特·爱因斯坦的告诫:“科学理论应该尽可能简单,但不能过于简单。”查理自己也说过:“我最反对的是过于自信、过于有把握地认为你清楚你的某次行动是利大于弊的。你要应付的是高度复杂的系统,在其中,任何事物都跟其他一切事物相互影响。”

“当沃伦在商学院上课时,他说:‘我用一张考勤卡就能改善你最终的财务状况;这张卡片上有20格,所以你只能有20次打卡的机会——这代表你一生中所能拥有的投资次数。当你把卡打完之后,你就再也不能进行投资了。在这样的规则之下,你将会真正地慎重考虑你做的事情,你将不得不花大笔资金在你真正想投资的项目上。这样你的表现将会好得多。’”

另外一个本杰明——格拉汉姆,不是富兰克林——也对查理的投资观念的形成产生了重要的影响。格拉汉姆的《聪明的投资者》中最具生命力的观念之一是“市场先生”。在一般情况下,市场先生是一个脾气温和、头脑理智的家伙,但有时候他也会受到非理性的恐惧或贪婪的驱使。格拉汉姆提醒投资者,对于股票的价值,要亲自去作出客观的判断,不能依赖金融市场常见的躁狂抑郁的行为。同样地,查理认为,即使是那些最有能力、最有干劲的人,他们的决定也并不总是基于理性作出的。正因为如此,他把人类作出错误判断的某些心理因素当作能用于判断投资机会的最重要的思维模型:

“从个人的角度来讲,我已经养成了使用双轨分析的习惯。首先,理性地看,哪些因素真正控制了涉及的利益;其次,当大脑处于潜意识状态时,有哪些潜意识因素会使大脑自动以各种方式形成虽然有用但往往失灵的结论?前一种做法是理性分析法——就是你在打桥牌时所用的方法,认准真正的利益,找对真正的机会,等等。后一种做法是评估那些造成潜意识结论——大多数是错误的——的心理因素。”(关于这个问题,更详细的讨论请参考第四章的第十一篇讲稿,查理在讲稿中用心理学的思维模型阐明了人类作出错误判断的25种常见诱因。)

很明显,到目前为止描述过的各种方法都不可能在大学课堂或者华尔街学到。它们是查理为了满足他自己独特的要求而凭空创造出来的。如果给它们起一个共同的名字,那应该是这样的:“迅速歼灭不该做的事情,接着对该做的事情发起熟练的、跨学科的攻击,然后,当合适的机会来临——只有当合适的机会来临——就采取果断的行动。”努力去培养和坚持这种方法值得吗?查理是这么想的:“如果你把自己训练得更加客观,拥有更多学科的知识,那么你在考虑事情的时候,就能够超越那些比你聪明得多的人,我觉得这是很好玩的。再说了,那样还能赚到很多钱,我本人就是个活生生的证据。”

本杰明·格拉汉姆的影响

市场先生

就短线投资而言,市场是一台投票机器。

但就长线投资而言,它是一台称重机器。

价值评估

最成功的投资必定是最像生意的投资。

投资者购买股票应该像购买日用品——而不是像购买香水。

——本杰明·格拉汉姆

悖论

给你带来麻烦的不是坏主意,而是好主意。你也许会说:“那不可能。那是相互矛盾的。”他(格拉汉姆)想说的是,如果一件事情是个坏主意,你不会做过头。但如果一件事情是个好主意,蕴含着重要的真理,那你就没办法忽略了。然后你就很容易做过头。所以呢,如果你把它们做过头了,那些好主意是让你遭受可怕后果的好方法。

——查理·芒格

《先知耶利米哀悼耶路撒冷的毁灭》

(Jeremiah Lamenting the Destruction of Jerusalem)

1630年,伦勃朗。

逆流游泳

“我们通过预测哪些人和公司会逆流游泳来强调可知因素。我们并不预测水流的波动。”(照片:阿尔卡特拉斯岛鲨鱼节游泳赛让有经验的游泳者在寒冷的海水中逆流前进)

双轨分析

“一般来说,股票的估值方式有两种。第一种是人们评估小麦价值的方法——在使用者看来,小麦有多少实际的使用价值。第二种方法是人们评估伦勃朗等艺术家的价值的方法。从某种程度上来讲,伦勃朗们被认为价值很高,是因为它们的价格在过去一路上涨。”

“对我们来说,投资等于出去赌马。我们要寻找一匹获胜几率是两分之一、赔率是一赔三的马。你要寻找的是标错赔率的赌局。这就是投资的本质。你必须拥有足够多的知识,才能知道赌局的赔率是不是标错了。这就是价值投资。”